「お金を増やしたいけど、投資はなんとなく怖い」「投資に興味はあるものの、何を選べばいいのかわからない」と思っていませんか?

投資は、「ギャンブルみたい」「お金を失うかも」といったイメージや種類の多さから、ハードルが高いと思われがちですが、自分に合う方法が見つかれば将来の資産づくりに役立ちます。

この記事では、さまざまな投資の種類や、自分にぴったりの投資方法を見つけるためのヒントを紹介します。これから投資を始めたいと考えている方は、ぜひ参考にしてください。

投資(資産運用)の種類はたくさん!代表的な商品は?

投資の代表的なものには、以下の商品が挙げられます。

【代表的な投資商品】

- 株式

- 債券

- 投資信託

- FX

- 暗号資産(以下、仮想通貨)

株式投資

株式投資は、株式会社の株を売買し、その差額で利益を増やす投資方法です。

動いている株価のタイミングを見計らい、株価が値上がりしたときに株を売ることで大きなリタ―ンが期待できます。また、配当金や株主優待サービスもあります。

株主優待では、投資先企業の商品が送られてきたりQUOカードがもらえたりする銘柄もあり、いつも利用している店舗などがある場合、生活の節約につなげることも可能です。

ただ、株式は基本的に100株(1単元)からの購入となっており、まとまった資金が必要になります。

近年は、100株以内でも取引可能な「ミニ株」などを提供しているネット証券もあるので、初めて株式投資にチャレンジする際は、ミニ株などから始めて雰囲気をつかむのも、ひとつの方法かもしれません。

なお、株式投資は、NISAも利用可能です。

債券投資

債券とは、「2026年に1万円返すので、〇〇円で貸してください」といった具合に、いくらで借りて、いつ返済されるのかの条件が明示されている借用証書です。

債券投資は、その借用証書(債券)を返済の期限日まで保有していることで、元本の返済と利子の受け取りが保証される結果、資産が増えるという仕組みです。

債券は、発行している団体によって種類が異なります。

【債券の種類】

| 国債 | 国が発行する債券 |

| 地方債 | 都道府県や市町村などの地方公共団体が発行する債券 |

| 社債 | 企業が発行する債券 |

| 海外の国債 | 各国が、それぞれの国の通貨で発行する債券 |

| 海外の社債 | 海外の企業が発行する債券 |

債券投資は、投資のなかでも安全性が高くリスクが低い代表的なものとして知られています。株式に比べてリターンの期待は低いですが、できる限りリスクなく投資したい安定志向の方や初心者におすすめです。

投資信託

投資信託とは、国内の株式や債券、海外の株式、不動産などさまざまな投資先がセットになった金融商品のことです。

株式投資は個別株が投資対象ですが、投資信託ではさまざまな投資先が1つのセットになっています。「詰め合わせ」をイメージするとわかりやすいかもしれません。

投資信託の種類には、株式を中心に投資先を組み合わせた「株式型投資信託」や、国内株式・国内債券・海外株式・海外債券にバランスよく投資する「バランス型投資信託」などがあります。

また、投資信託では、ファンドマネージャーと呼ばれる専門家が投資家に代わって運用を行います。投資家は商品の買い付けはするものの、あとは専門家に「おまかせ」でき、売買益や分配金を得ることができるので、初心者でも取り組みやすいところが魅力です。

さらに、株式に近い感覚で投資できる「ETF(上場投資信託)」もあります。

NISAを活用すると、利益に対して本来かかってくる税金が非課税となるので、投資信託を利用する際はNISAの活用がおすすめです。

FX

FX(外国為替証拠金取引)とは、異なる国の通貨を売買することで利益を得る取引です。

仮に、1ドル=100円のときにドルを買い、1ドル=120円になったときに売ったとすると、20円の利益となります。このように為替の変動を利用して利益を狙う投資方法です。

FXの最大の魅力は、資金の数倍も大きな取引ができる「レバレッジ」が利用できるところです。

たとえば、1万円の資金に10倍のレバレッジをかけると10万円分の取引ができるので、少額で利益を大きくできるチャンスがあります。ただし、同じように10倍損をするリスクもあります。

FXは、「ハイリスク・ハイリターン」な取引であり、経験者向きといえるでしょう。気になる場合は、FXの本を読むなど事前に勉強することが大切です。

仮想通貨

仮想通貨は、インターネット上で取引されるデジタル通貨のことで、現在は「暗号資産」の名称で取引が行われています。代表的な仮想通貨には、「ビットコイン(BTC)」や「イーサリアム(ETH)」などがあります。

仮想通貨取引は、株式と同じく売買したときの差額が利益(または損失)となりますが、株式より価格変動が激しい傾向があり、需要や市場によって急激に上昇することもあれば、大きく下落することも珍しくありません。

近年はNFT(非代替性トークン)と呼ばれるデジタルデータも注目を集めています。NFTは、自分のアートやキャラクター、楽曲などをNFTとして所有したり販売したりできるというものです。

仮想通貨とNFTは似ていますが、仮想通貨は他の仮想通貨と交換できるのに対し、NFTは他のNFTと交換することができません。

その他の投資(資産運用)の種類

上記の代表的な投資のほか、以下のような投資商品もあります。

【その他の投資商品】

- 外貨預金

- 貯蓄性の高い生命保険

- 投資型クラウドファンディング、ソーシャルレンディング

外貨預金

外貨預金は、日本円ではなく米ドルやユーロなどの通貨で行う預金です。外貨建ての金融商品は、日本円で運用するより金利が高めの傾向があるので、日本円で預金をするより多くの利息がつく可能性があります。

外貨預金の大きな特徴は、為替の影響を受けるところです。基本的な仕組みは国内の預金と同じですが、外貨預金では、預けたり引き出したりする際に日本円に変えなければなりません。

たとえば、1万円を預け入れるときは1万円を同額相当の米ドルやユーロへ、反対に1万円引き出したいときは、米ドルやユーロを1万円分の日本円に換金して引き出します。

そのため、預け入れたときより引き出したときに「円安」になっていれば利益は増えますが、「円高」になっていると損をする可能性があります。

貯蓄性の高い生命保険

貯蓄性の高い生命保険とは、保険としての保障機能だけでなく、貯蓄の要素も含まれている商品のことです。

同じ保障内容の掛け捨て型保険に比べて保険料が割高になりがちですが、保険料の一部が積み立てられるほか、解約した際には「解約返戻金」、満期を迎えた際には「満期返戻金」が受け取れます。

生命保険の種類は、以下のとおりです。

| 貯蓄型保険 | 掛け捨て型保険 |

| ・終身保険 ・養老保険 ・学資保険 ・個人年金保険 など | ・定期保険 ・医療保険 ・がん保険 ・収入保障保険 など |

貯蓄性のある生命保険は、「子どもの教育費をコツコツ貯めていきたい」「今から老後資金も貯めていきたい」など、目標がある方との相性がよい資産運用方法となっています。

投資型クラウドファンディング、ソーシャルレンディング

投資型クラウドファンディングは、未上場企業に投資をして株式を受け取り、その企業が株式上場まで行けば大きなリターンが期待できる、という仕組みのものです。

ソーシャルレンディングは、金銭の融資を必要としている企業や事業者にお金を貸し、利息を受け取るもので、「融資型クラウドファンディング」とも呼ばれています。

どちらもインターネットを使って少額から始められるため、近年注目されています。

投資方法を決める際のヒント

「自分に合う投資はどれかわからない」「迷う」という方は、以下の判断基準をもとに考えてみましょう。

- 値動きの大きさで選ぶ

- リスクが分散できる商品から選ぶ

- 投資期間から選ぶ

- お得に投資できる制度を利用する

値動きの大きさで選ぶ

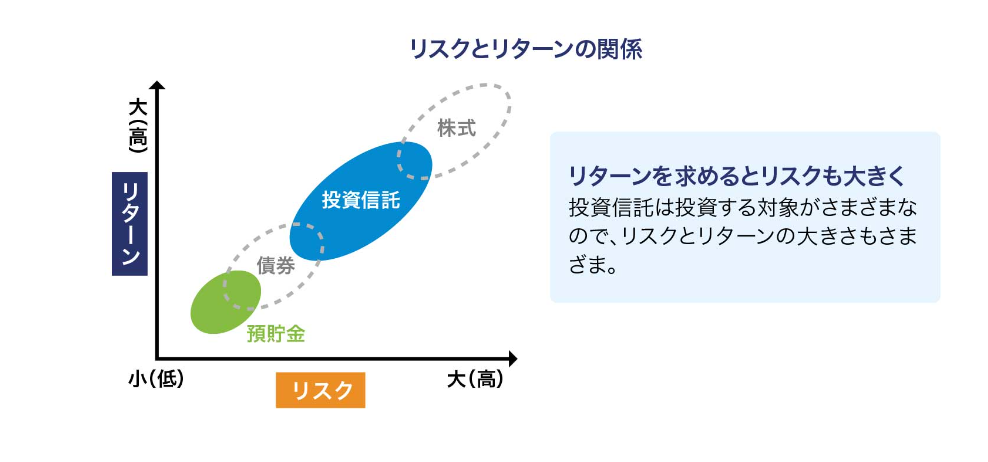

自分が「どこまでリスクを取れるか」を考えてみましょう。投資には、ローリスク・ローリターンのものもあれば、ハイリスク・ハイリターンのものもあります。

上記の図からもわかる通り、高い利益を狙える「株式」や「仮想通貨」などは、どうしても損をするリスクも高まります。

そのため、自分がどこまでリスクを許せるかで、次のような判断がしやすくなります。

- 多少のリスクがあっても大きなリターンを狙っていきたい … 株式投資・仮想通貨

- リターンが少なめでも安定的に利益を積み重ねていきたい … 債券投資・投資信託

リスクの許容範囲を考えるうえで大切になるのが、貯蓄です。投資には元本保証はなく、損をしても自己責任なので、当分使う予定のない余剰資金を活用するのが原則です。

生活費や貯蓄額も踏まえながら、どこまでリスクを取れるかを考え、無理なくできそうな投資を選びましょう。

リスクが分散できる商品から選ぶ

初めて投資にチャレンジする場合は、リスクが分散できる商品を選ぶのがおすすめです。リスクには、さまざまな要素があるからです。

たとえば、投資先の企業が倒産したり、為替レートが思惑と反対に動いて損をしたり、政治的な不安定さが資産の価値に影響したりするケースもあります。

こうしたリスクが生じたとき、投資先が1か所だとダイレクトに損失につながってしまいますが、複数の投資先に少額ずつ投資したり、投資のタイミングを分散させたりすると、リスクの軽減が可能です。

リスク分散ができる代表的な投資には、投資信託や積立投資があります。

- 投資信託 … 複数の投資先に少しずつ投資する

- 積立投資 … 一定の金額で同一の商品を定期的に買い付けていく(積み立てる)

投資初心者はもちろん、リスクを抑えながらコツコツ貯めていきたい方は、リスク分散ができるものを選んでみてはいかがでしょうか。

投資期間から選ぶ

投資期間から選ぶのも、ひとつの方法です。投資には、「短期間で利益を得ることを目的とした投資」と「長期的に運用していく投資」のスタイルがあり、どちらも次のような特徴があります。

| 短期的な投資 | 長期的な投資 | |

| メリット | 大きな利益を得られるチャンスがある | ・安定的な利益が期待できる ・「複利効果」によって時間が経つほど資産を増やせる |

| デメリット | 損失も大きくなる可能性がある | 資産の増加を実感するまでに時間がかかる |

| 投資の種類 | 株式投資(デイトレードなど)仮想通貨FX など | 投資信託NISA貯蓄性の高い生命保険 など |

繰り返しになりますが、短期的な投資では売るタイミングの見極めが必要なものの、合えば大きな利益を得られる可能性があります。同時に、損失も大きくなりやすいところがデメリットです。

対して、長期的な投資は、長期にわたって投資を続けることで「複利効果」を得られる魅力があります。複利効果は「元本+利息」に対してさらに利息がつくので、長く続ければ続けるほど、資産の増加が期待できます。

ただ、最初の数年は元本に対する利益が小さいため、その効果を実感するのは難しいかもしれません。長期的な投資をする際は、10年以上は見ておきたいところです。

自分の年齢や、投資に充てられる資金と照らし合わせながら考えてみましょう。

目標から選ぶ

「子どもの教育資金を積み立てたい」「老後の生活費を備えておきたい」「一軒家を建てる資金を準備していきたい」などの目標から、適した資産運用の種類を選ぶのも有効です。

たとえば、教育資金を積み立てたいのであれば、定期預金や債券投資、貯蓄性の高い生命保険など安定性のある商品が向いています。

老後の生活費に備えていきたい場合は、後述するNISAやiDeCoもおすすめです。「どういう目標があり、いつまでに資金が必要か」を考えて選んでみましょう。

お得に投資できる制度を利用する

近年では、国としても個人での資産形成を勧めています。NISAやiDeCoは、税制面でお得な制度なので活用しましょう。

NISA

NISAは、投資した商品から得られる利益に税金がかからない制度です。

通常、株式や投資信託などに投資すると、売買で得た利益や受け取った配当金、分配金などに対して20.315%の税金がかかります。

しかし、NISA口座で投資をした場合、売買益や配当金を得ても税金がかかりません。無期限で税金がかからないのは、大きなメリットです。

出典:NISAを知る|金融庁

「つみたて投資枠」では投資信託が、「成長投資枠」では上場株式や投資信託に投資ができるので、利用しながらお得に資産を増やしていきましょう。

詳しくは、金融庁のホームページもご覧ください。

iDeCo

iDeCoは、老後の資産形成を目的とした年金制度のひとつです。自分で掛金を設定し、自分で運用して、原則60歳以降に老齢給付金を受け取ります。

iDeCoの大きな特徴は、以下3つの税制優遇があるところです。

【iDeCoの税制優遇】

| 掛金が全額所得控除になる | 掛金が全額所得控除されるため、当年分の所得税と、翌年分の住民税が軽減できる |

| 運用益が非課税になる | 通常の利益に対してかかる20.315%の税金がかからない |

| 受取方法を選べる | ・一括受取(一時金)か分割受取(年金)か選択できる ・どちらを選択しても控除の対象になる |

老後へ向けた資産づくりを考えている際は、iDeCoへの加入も検討してみましょう。

詳しくはiDeCo公式サイトもご覧ください。

まとめ

投資の種類は、さまざまです。また、正解はありません。

投資の目的や投資に充てられる資金、どこまでリスクを受け入れられるかなどによって変わってくるため、考えを整理し明確にしておくことが大切です。

そして、投資は自己責任であることを忘れてはいけません。生活を圧迫しない範囲で、チャレンジしてみましょう。

執筆者:太田 えりこ(おおたえりこ)

AFP/2級FP技能士、元保育士

短大卒業後、保育士として15年勤務。2020年にフリーのライターへ転身。おもに投資、資産形成、生命保険、転職記事を執筆しています。わかりやすい記事づくりがモットー。

<このメディアについて>

『となりの資産運用』は、資産を増やしたいすべての人に向けて、投資や資産形成などお金に関する全般的な知識、情報をわかりやすくお伝えしているメディアです。ぜひ他の記事も併せてご覧ください。

<注意事項>

このメディアは、読者の皆様へ継続的に無料で良質な情報をお届けするため、広告による収益モデルを活用しております。

記事の内容に合わせ、読者の皆様が特定のバナーをクリックした際に当社へ報酬が支払われる「ディスプレイ広告」、本サイトを通じて一定の成果地点(証券口座開設など)へ到達した際に当社へ報酬が支払われる「成果報酬型広告」等を扱っています。

扱う広告によって記事の内容が不当に変更されることはございません。

.png)